“आज इस पोस्ट में हम जानेंगे क्रेडिट कार्ड क्या है, What is Credit Card in Hindi और Credit Card Meaning in Hindi. इसमें आपको क्रेडिट कार्ड से सम्बंधित सभी सवालों के जवाब मिल जाएंगे।”

आज की ऑनलाइन दुनिया में Credit Card का रोल बहुत ही बढ़ता जा रहा है। अगर Credit Card का उपयोग सही ढंग से किया जाए तो ये आपके लिए बहुत फ़ायदेमंद हो सकता है। वहीं अगर क्रेडिट कार्ड के उपयोग में असावधानी बरती जाए तो यह आपको समस्या में भी डाल सकता हैं।

अगर आप भी Credit Card लेने के बारे में सोच रहे हैं तो आपके सभी सवालों का जवाब इस आर्टिकल के माध्यम से मिल जायेगा। जैसे कि Credit card kya hota hain, क्रेडिट कार्ड के लिए अप्लाई कैसे करें, क्रेडिट कार्ड प्रयोग करते समय क्या सावधानियां बरते और क्या आपको क्रेडिट कार्ड के लिए अप्लाई करना चाहिए नहीं।

Credit Card Meaning in Hindi

क्रेडिट कार्ड का अर्थ ऐसे कार्ड से होता हैं जो आपको उधार पर खर्च करने की सुविधा देता हैं। क्रेडिट कार्ड को प्लास्टिक कार्ड के रूप में जारी किया जाता हैं। क्रेडिट कार्ड को बैंकों या वित्तीय संस्थानों द्वारा जारी किया जाता हैं। इसमें आपके बैंक में बैलेंस होना अनिवार्य नहीं हैं। जितनी आपकी क्रेडिट लिमिट हैं उसके अनुसार आप लेन-देन कर सकते हैं।

इस तरह क्रेडिट कार्ड बैंक के डेबिट कार्ड का विपरीत होता हैं। इसमें एक निश्चित समय के बाद आपका क्रेडिट कार्ड का बिल बनता हैं जिसे आपको देय तिथि तक चुकाना होता हैं।

क्रेडिट कार्ड क्या हैं (What is Credit Card in Hindi)

क्रेडिट कार्ड किसी बैंक द्वारा जारी किया गया ऐसा कार्ड होता है जिसकी मदद से आप बिना नकदी (cash) के उधारी पर कुछ भी खरीदारी कर सकते हैं। क्रेडिट कार्ड यानी आपका बैंक के साथ में उधारी खाता। इन सेवाओं की एवज में बैंक क्रेडिट कार्ड पर ग्राहक से वार्षिक शुल्क (AMC) वसूल करता हैं। हालांकि आज के समय में कई क्रेडिट कार्ड बिना वार्षिक शुल्क के भी जारी किये जाते हैं।

आपका क्रेडिट कार्ड में किया गया खर्चा एक स्टेटमेंट के रूप में तैयार किया जाता है। उसे सामान्यतः बिल की तारीख से 20 दिन में चुकाना होता है।

क्रेडिट कार्ड क्या होता है (What is Credit Card in Hindi):

- यह आपका बैंक के साथ उधारी खाता होता हैं।

- इसमें आपके खर्च करने की सीमा पहले से निर्धारित की जाती हैं।

- आपको क्रेडिट कार्ड का बिल नियत तारीख तक भुगतान करना होता हैं।

- आप एक से अधिक क्रेडिट कार्ड भी रख सकते हैं।

- क्रेडिट कार्ड का समय से भुगतान नहीं करने पर सिबिल स्कोर ख़राब हो सकता हैं।

क्रेडिट कार्ड और डेबिट कार्ड के बीच क्या अंतर हैं?

दिखने में डेबिट कार्ड एंड क्रेडिट कार्ड बिलकुल समान होते हैं। परंतु डेबिट कार्ड में खर्चा करने के लिए पहले से आपके बैंक अकाउंट में बैलेंस होना जरूरी है। लेकिन क्रेडिट कार्ड में पहले खर्चा करके बाद में चुकाना होता है। डेबिट कार्ड को आप प्रीपेड कार्ड जैसे और क्रेडिट कार्ड को पोस्टपेड कार्ड जैसे समझ सकते हैं।

क्रेडिट कार्ड और डेबिट कार्ड के बीच अंतर:

| पैरामीटर | क्रेडिट कार्ड | डेबिट कार्ड |

|---|---|---|

| परिभाषा | क्रेडिट कार्ड एक प्रकार का वित्तीय प्रोडक्ट होता है जिसका उपयोग खरीददारी और वित्तीय सौदों के लिए किया जाता हैं। इसमें बैंक द्वारा दी गई निर्धारित सीमा तक पैसे उपयोग किए जा सकते हैं। | डेबिट कार्ड भी एक वित्तीय प्रोडक्ट होता है जिससे व्यक्ति अपने बैंक खाते से पैसे निकाल सकता हैं और खरीददारी कर सकता हैं। इसमें पैसे आपके बैंक खाते से तुरंत कट जाते हैं। |

| भुगतान का तरीका | आप प्रत्येक महीने की निश्चित तिथि तक भुगतान कर सकते हैं। इसे आप बैंक की वेबसाइट, cred, Paytm आदि से चुका सकते हैं। | खर्च करते समय ही आपके खाते से पैसे तुरंत कट जाते हैं। स्वयं से कोई भुगतान की आवश्यकता नहीं। |

| उदाहरण | आज आपने क्रेडिट कार्ड का उपयोग एक महंगे रेस्तरां में भोजन करने के लिए किया। इसमें आपने ₹2,000 खर्च किये। अब आपको इन पैसो को नेक्स्ट बिलिंग साइकिल में चुकाना होगा। | आपने डेबिट कार्ड का उपयोग एक सुपरमार्केट में खरीददारी करने के लिए किया और ₹3,000 खर्च किए। इसमें आपके खाते से ₹3000 तुरंत कट जाएंगे। |

| पेनल्टी | यदि आप अपने क्रेडिट कार्ड के बकाया का भुगतान समय पर नहीं करते तो आपको ब्याज के रूप में पेनल्टी देनी पड़ती हैं। | कोई पेनल्टी नहीं होती। |

| वित्तीय सुरक्षा | क्रेडिट कार्ड पर असामयिक खर्च के लिए वित्तीय सुरक्षा प्रदान करता हैं। | डेबिट कार्ड की वित्तीय सुरक्षा कम होती है क्योंकि यदि कोई व्यक्ति आपके कार्ड का अवैध उपयोग करता है, तो आपके पैसे तुरंत बैंक से कट जाते हैं। |

| क्रेडिट स्कोर के प्रभाव | आपके क्रेडिट कार्ड के उपयोग से आपका क्रेडिट स्कोर प्रभावित हो सकता है। | डेबिट कार्ड का उपयोग सिबिल स्कोर पर कोई प्रभाव नहीं डालता। |

क्रेडिट कार्ड कौन ले सकता हैं (Who can apply Credit Card in Hindi)

जैसा कि क्रेडिट कार्ड एक ग्राहक का बैंक में उधार खाता है। इसलिए बैंक आसानी से किसी को क्रेडिट कार्ड नहीं देता हैं। बैंकों के कुछ नियम एवं शर्तें होती है उन नियमों व शर्तो को पूरा करने पर ही एक व्यक्ति को क्रेडिट कार्ड उपलब्ध करवाया जाता है। प्रत्येक क्रेडिट कार्ड के लिए अलग-अलग योग्यताएं एवं शर्ते होती है। वे सभी योग्यताओं एवं शर्तो को पूरा करने पर ही ग्राहक को Credit card इशू किया जाता हैं।

क्रेडिट कार्ड सरकारी कर्मचारी और प्राइवेट कंपनियों में नौकरी पेशा व्यक्तियों को आसानी से मिल जाता है। परंतु बाकी वर्गों के लिए क्रेडिट कार्ड लेने में थोड़ी परेशानी हो सकती है। बिजनेस क्लास वर्ग को भी क्रेडिट कार्ड आसानी से मिल जाता हैं।

क्रेडिट कार्ड एप्लीकेशन में आपकी ऋण वापस चुकाने की क्षमता, CIBIL स्कोर, मासिक आय आदि की पूरी जांच पड़ताल की जाती है। आपकी मासिक आय (monthly income) पर आपकी क्रेडिट लिमिट तय की जाती हैं। सरकारी बैंकों के क्रेडिट कार्ड लेना थोड़ा मुश्किल कार्य होता है वही प्राइवेट बैंकों के क्रेडिट कार्ड थोड़े आसानी से मिल जाते हैं।

ये भी पढ़ें:

क्रेडिट कार्ड की पात्रता (Eligibility of Credit card in Hindi)

इससे सम्बंधित कुछ शर्ते और नियम होते हैं जो की आपको ध्यान देने की आवश्यकता हैं।

- आपकी उम्र कम से कम 18 वर्ष अवश्य होनी चाहिए।

- आपका CIBIL स्कोर 750 या ऊपर होना चाहिए। (सभी क्रेडिट कार्ड्स के लिए अलग-अलग हो सकता हैं)

- आप पहले से डिफाल्टर नहीं होने चाहिए।

- आप नौकरीपेशा या सेल्फ एम्प्लॉयड होने आवश्यक हैं।

Credit Card अप्लाई कैसे करें?

क्रेडिट कार्ड के लिए अप्लाई करने के लिए आप ऑनलाइन या ऑफलाइन दोनों तरीके उपयोग कर सकते हैं। ऑनलाइन में आप संबंधित बैंक की ऑफिशियल वेबसाइट से आवेदन कर सकते हैं। इसके अतिरिक्त आप Bankbazar या Paisabazar से भी अपनी पसंद के क्रेडिट कार्ड के लिए अप्लाई कर सकते हैं। यहाँ आपको सभी बैंको के क्रेडिट कार्ड मिल जायेंगे। उनको आप आपस में compare करके अपनी पसंद का क्रेडिट कार्ड चुन सकते हैं।

ऑफलाइन तरीके में आप सीधे बैंक जाकर या किसी एजेंट के माध्यम से क्रेडिट कार्ड के लिए अप्लाई कर सकते हैं।

ये भी पढ़े –

क्रेडिट कार्ड के लिए डाक्यूमेंट्स – Documents Required for Credit Card

किसी भी क्रेडिट कार्ड के लिए अप्लाई करने के लिए आपको निम्न डॉक्यूमेंट की आवश्यकता होती हैं।

- एप्लीकेशन फॉर्म

- पहचान पत्र

- एड्रेस प्रूफ

- आवेदक की एक पासपोर्ट साइज फोटो

- पैन कार्ड या फॉर्म 60

- अंतिम 3 महीने की सैलरी स्लिप। अगर आप सेल्फ एम्प्लॉयड है तो ITR फॉर्म (इनकम प्रूफ के लिए) .

क्रेडिट कार्ड के नियम एवं शर्तें

क्रेडिट कार्ड लेने के बाद आपको कुछ नियम और शर्तो का ध्यान रखना होता है नहीं तो आपको कुछ परेशानियों का सामना करना पड़ सकता हैं।

- क्रेडिट कार्ड पर किए गए समस्त खर्चों के लिए क्रेडिट कार्ड होल्डर स्वयं जिम्मेदार रहता हैं।

- क्रेडिट कार्ड का एक महीने में एक निश्चित तारीख को बिल या स्टेटमेंट तैयार होता है। सामान्यतः उसके 20 दिन के भीतर आपको क्रेडिट कार्ड का बिल चुकाना होता है। तय सीमा में क्रेडिट कार्ड का बिल नहीं चुकाने पर आपको पेनल्टी और ब्याज चुकाना पड़ता हैं, जो बहुत अधिक होता है।

- अगर आप due date से पहले क्रेडिट कार्ड का भुगतान कर देते हैं तो आपको कुछ भी अतिरिक्त शुल्क नहीं देना होता हैं।

- बैंक आपको बिल तैयार होने पर आपको न्यूनतम राशि (minimum due amount) का भुगतान करने का विकल्प भी देता है। उदाहरण के लिए आपके क्रेडिट कार्ड का बिल ₹10,000 है और बैंक आपको ड्यू डेट तक ₹2,000 का न्यूनतम भुगतान करने का ऑफर कर सकता है। अगर आप न्यूनतम राशि का ही भुगतान करते हैं तो आपको पेनल्टी तो नहीं देनी होगी परंतु ब्याज देना पड़ेगा। इसलिए बेहतर होगा की आप सम्पूर्ण बकाया का भुगतान करे न केवल न्यूनतम राशि का।

- अधिकांश क्रेडिट कार्ड्स में कुछ वार्षिक शुल्क होता हैं जिसे देय होने पर आपको उसे चुकाना होता है।

- आप क्रेडिट कार्ड की monthly लिमिट के अनुसार ही खर्च कर सकते हैं। अगर किसी क्रेडिट कार्ड की लिमिट ₹50,000 है तो आप ₹50,000 तक की ही खरीदारी कर सकते हैं।

क्रेडिट कार्ड का उपयोग कैसे करें? (How to use Credit Card in Hindi)

क्रेडिट कार्ड का प्रयोग बिल्कुल डेबिट कार्ड की तरह होता है। क्रेडिट कार्ड में सामान्यतः 4 डिजिट का पिन होता है जो आपको POS मशीन पर भुगतान करने के काम आता है। यह 4 डिजिट या 6 डिजिट का पिन आपको क्रेडिट कार्ड प्राप्त होने के पश्चात अलग लिफाफे में आपको अपने पते पर प्राप्त होता है। आप इस पिन को संबंधित बैंक के ऑनलाइन पोर्टल से भी क्रिएट कर सकते हैं या बदल सकते हैं।

क्रेडिट कार्ड पर आपके नाम के साथ क्रेडिट कार्ड नंबर अंकित होता है। क्रेडिट कार्ड के पीछे 3 डिजिट का सीवीवी (CVV) लिखा होता हैं। इस CVV का उपयोग ऑनलाइन शॉपिंग, रिचार्ज, ऑनलाइन ट्ट्रांसेक्शन आदि में किया जाता हैं।

Credit card का उपयोग आप एटीएम मशीन पर cash निकलवाने के लिए भी कर सकते हैं। इसकी प्रोसेस बिलकुल एटीएम कार्ड जैस ही रहती हैं। परंतु ध्यान रहे कि आपको क्रेडिट कार्ड से cash निकलवाने पर बहुत ज्यादा चार्ज देने पड़ सकते हैं। इसलिए जहां तक हो सके कभी भी क्रेडिट कार्ड का प्रयोग केश निकलवाने के लिए ना करें।

आपने जो भी क्रेडिट कार्ड से सामान एक बिलिंग साइकिल में ख़रीदा हैं उसका भुगतान आमतौर पर 15 दिन में करना होता हैं। आपको क्रेडिट कार्ड का कभी भी न्यूनतम भुगतान नहीं करना चाहिए। बल्कि पूरा भुगतान करना चाहिए। क्योंकि न्यूनतम भुगतान करने से आपको भारी ब्याज दर का भुगतान करना पड़ सकता हैं।

क्रेडिट कार्ड को कैसे मैनेज करें (How to manage Credit card in Hindi)

आप सोच रहे होंगे कि क्रेडिट कार्ड को मैनेज करना क्या होता हैं? Credit card को मैनेज करने के लिए आपके पास दो प्लेटफार्म होते हैं। पहला आप अब संबंधित बैंक के क्रेडिट कार्ड इंटरनेट बैंकिंग पर अपना अकाउंट बनाकर नीचे दिए फीचर्स का प्रयोग कर सकते हैं।

उदाहरण के लिए हम कुछ बैंकों के क्रेडिट कार्ड इंटरनेट बैंकिंग के लिंक शेयर कर रहे हैं।

दूसरे विकल्प में यदि आपके क्रेडिट कार्ड की ऐप प्ले स्टोर पर उपलब्ध है तो उसे डाउनलोड करके आप अपने क्रेडिट कार्ड को मैनेज कर सकते हैं। जैसे SBI Card App, Citi Bank Card App, Axis Card App आदि।

क्रेडिट कार्ड को मैनेज करने में निम्न गतिविधियां शामिल है –

- क्रेडिट कार्ड के ट्रांजैक्शन और स्टेटमेंट देखना।

- क्रेडिट कार्ड का पिन बदलना या जनरेट करना।

- क्रेडिट कार्ड पर मिलने वाले Rewards Points को redeem करना।

- Credit Card पर ट्रांजैक्शन लिमिट सेट करना।

- क्रेडिट कार्ड को ब्लॉक करना।

- डुप्लीकेट स्टेटमेंट प्राप्त करना।

- क्रेडिट कार्ड बिल भुगतान करना।

क्रेडिट कार्ड का उपयोग करते समय किन बातों का ध्यान रखें?

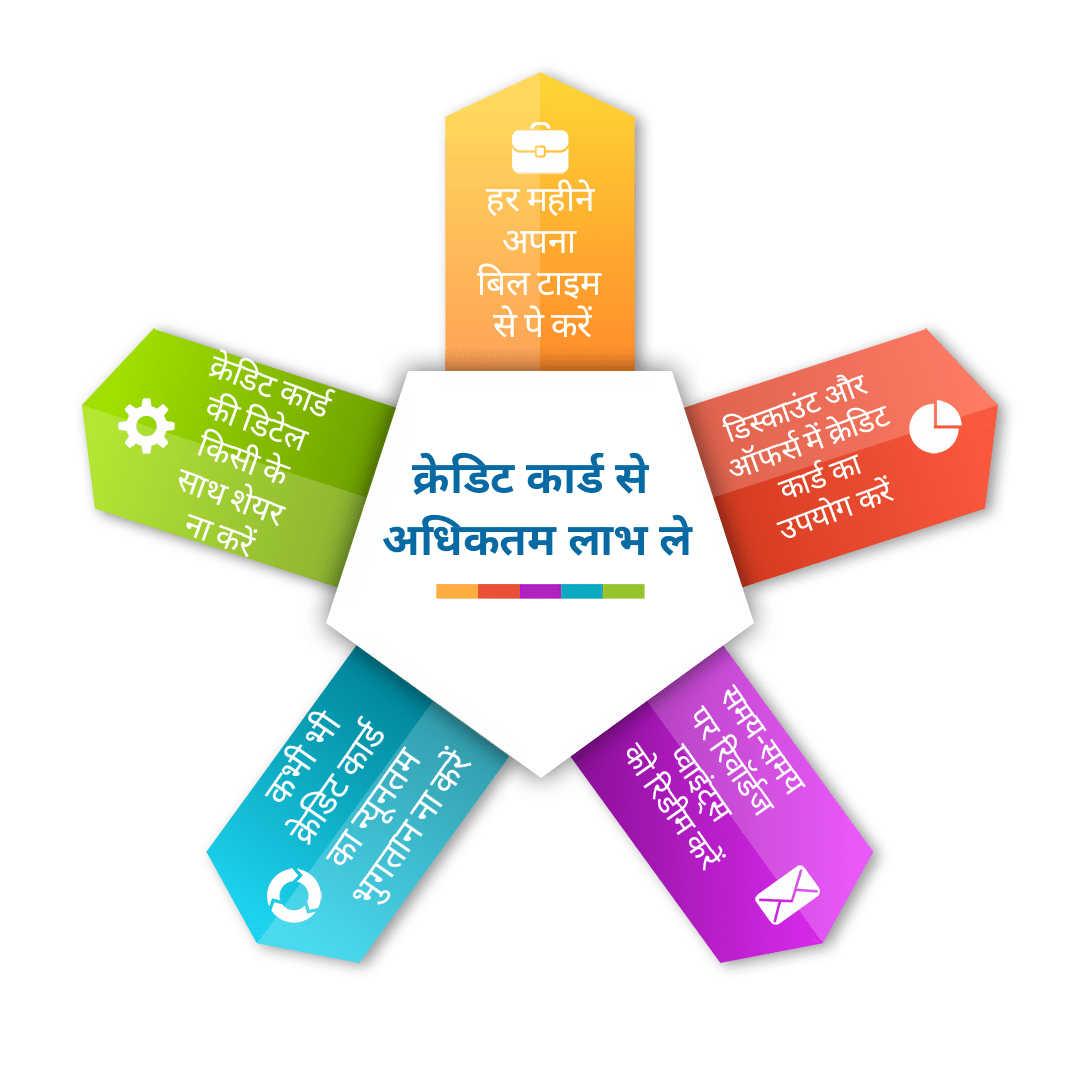

अगर आप क्रेडिट कार्ड का सही ढंग से प्रयोग करते हो तो वह आपके वित्त प्रबंधन (Financial management) में काफी सहायता कर सकता है। वहीं अगर आप क्रेडिट कार्ड को प्रयोग में लाते समय निम्न सावधानियां नहीं बरतते तो आपको दिक्कतों का सामना करना पड़ सकता हैं।

- सबसे महत्वपूर्ण बात है कि हमेशा credit card का बिल ड्यू डेट से पहले कर देना चाहिए। अगर आप लेट पेमेंट करेंगे तो आपका CIBIL Score खराब हो सकता है। साथ ही क्रेडिट कार्ड के बिल के ऊपर ब्याज व पेनल्टी बहुत ज्यादा लगती है जो आपके बजट को बिगाड़ सकती है।

- हमेशा क्रेडिट कार्ड का बिल या स्टेटमेंट मिलने पर उसके सभी ट्रांजैक्शन जांचे। कहीं उसमें unauthorized ट्रांजैक्शन तो नहीं। अगर आपको ऐसा ट्रांजैक्शन दिखे तो तुरंत बैंक को इसकी शिकायत करें।

- हमेशा क्रेडिट कार्ड से उतना ही खर्चा करे जितना आप समय से चूका सके।

- आपके Credit Card का पिन और CVV किसी के साथ भी साझा ना करें, यहां तक कि बैंक के कर्मचारियों के साथ भी नहीं।

- कभी भी आपके मोबाइल पर आया हुआ OTP (One Time Password) किसी के साथ भी फोन या ईमेल पर शेयर नहीं करना चाहिए। ऐसा करने से फ्रॉड की संभावना रहती है।

- समय-समय पर आपको अपने क्रेडिट कार्ड का पिन चेंज करते रहना चाहिए।

- अगर कभी आपका क्रेडिट कार्ड खो जाये तो तुरंत इस बारे में बैंक को सूचित करे।

- क्रेडिट कार्ड के शुल्कों और hidden charges के बारे में हमेशा सचेत रहिये।

ये भी पढ़े –

क्रेडिट कार्ड स्टेटमेंट क्या है? (What is Credit Card statement in Hindi)

Credit Card statement किसी निश्चित बिलिंग साइकिल का डेबिट और क्रेडिट transactions का ब्योरा होता हैं। इस स्टेटमेंट में सभी ख़रीदे या खर्चे, प्राप्तियां, भुगतान सूचीबद्ध तरीके से अंकित होते हैं। क्रेडिट कार्ड स्टेटमेंट में आपकी कुल देय राशि, देय तिथि, रिवार्ड्स पॉइंट्स, न्यूनतम भुगतान राशि आदि का सम्पूर्ण लेखा-जोखा होता हैं।

बैंक द्वारा सामान्यतः महीने में एक बार क्रेडिट कार्ड स्टेटमेंट भेजा जा जाता। हैं। ये फिजिकल फॉर्म में हो सकता हैं या ईमेल पर प्राप्त हो सकता हैं।

क्रेडिट कार्ड का पेमेंट कैसे करें? (Credit Card Payment)

वर्तमान में क्रेडिट कार्ड का बिल पेमेंट करने के बहुत सारे विकल्प मौजूद है। आप संबंधित बैंक की वेबसाइट पर जाकर क्रेडिट कार्ड बिल पेमेंट कर सकते हैं।

इसके अतिरिक्त आप Phone Pay, Amazon Pay आदि से भी अपना क्रेडिट कार्ड बिल पेमेंट कर सकते हैं।

क्या एक क्रेडिट कार्ड का बिल पेमेंट दूसरे क्रेडिट कार्ड से किया जा सकता हैं?

ये सवाल कई लोगो के मन में आता हैं। लेकिन आप कभी भी एक क्रेडिट कार्ड का बिल दूसरे क्रेडिट कार्ड से नहीं कर सकते हैं। आप क्रेडिट कार्ड का भुगतान UPI , नेट बैंकिंग, डेबिट कार्ड से ही कर सकते हैं।

बेस्ट क्रेडिट कार्ड कौनसा हैं?

आपके लिए Best credit card चुनना आपकी जरूरतों पर निर्भर करता हैं। बाजार में सेकड़ो क्रेडिट कार्ड्स उपलब्ध हैं। आप उनमे से अपनी आवश्यकताओं के अनुरूप बेस्ट क्रेडिट कार्ड चुन सकते हैं। आपको ट्रेवल, रिवार्ड्स, फूड्स, फ्यूल में विशेष ऑफर्स वाले क्रेडिट कार्ड्स आराम से मिल जायेंगे।

मैं आपको कुछ अच्छे क्रेडिट कार्ड बता रहा हूँ जिन्हें आप देख सकते हैं –

- एक्सिस फ्लिपकार्ट क्रेडिट कार्ड

- आईसीआईसीआई अमेज़न क्रेडिट कार्ड

- वन कार्ड

- IDFC सेलेक्ट कार्ड

Credit Card की फीस और चार्जेज

क्रेडिट कार्ड के कुछ शुल्क और charges हो सकते हैं।

- AMC – Annual Maintenance Charges यह क्रेडिट कार्ड के वार्षिक शुल्क के रूप में वसूला जाता हैं। क्रेडिट कार्ड upgrade करने पर AMC बढ़ सकती हैं।

- Cash Advance Fee – जब भी आप एटीएम का प्रयोग करके क्रेडिट कार्ड से cash निकलवाते है तो आपको withdraw की गई राशि का 2.5% या जो भी न्यूनतम शुल्क हो अदा करना होता हैं।

- Late Payment Charges and Interest – क्रेडिट कार्ड बिल का देरी से भुगतान करने पर penalty और interest का भुगतान करना होता है। Interest प्रति दिन के हिसाब से गिना जाता हैं जो अधिकांश केसेस में 30 से 42% तक होता हैं।

- GST – Credit card EMI, AMC आदि पर GST भी लगाया जाता हैं।

FAQ’s on Credit Card Meaning in Hindi

क्रेडिट कार्ड का काम क्या होता है?

क्रेडिट कार्ड का मतलब क्या होता है?

क्या मैं क्रेडिट कार्ड ले सकता हूँ?

क्रेडिट कार्ड से कितना लोन मिल सकता है?

क्या मैं क्रेडिट कार्ड से बैंक लोन चुका सकता हूं?

क्रेडिट कार्ड का भुगतान नहीं करने पर कितना ब्याज देना पड़ता है?

क्रेडिट कार्ड का बिल नहीं भरने से क्या होता है?

क्रेडिट कार्ड से कैश पैसा कैसे निकाला जाता है?

What is Credit Card in Hindi “Conclusion”

अगर आप एक Interest free Credit का प्रयोग करना चाहते हो तो आपको जरूर से क्रेडिट कार्ड के लिए apply करना चाहिए। अगर आपको महीने में लगातार पैसो के जरुरत पड़ती रहती हैं तो क्रेडिट कार्ड आपके लिए एक अच्छा विकल्प हैं।

लेकिन अगर आप जरूरत से ज्यादा खर्च करने वाले व्यक्ति हैं तो आपको Credit card से दूर रहना चाहिए। क्योकि ऐसी स्थिति में आप ज्यादा कर्जे में हो सकते हैं। एक निश्चित आय नहीं होने पर भी Credit Card लेना सही विकल्प नहीं रहता हैं।

दोस्तों, आपको Credit Cards के बारे में अपने सभी सवालो का जवाब मिल गया होगा। अगर आपके कोई भी सवाल या सुझाव है तो हमें निचे कमेंट बॉक्स के माध्यम से बता सकते हैं।

Bhai Debit cards ke bare me likho na